【申港电新|周观点】硅料供需趋紧推动价格上涨

报告正文

1

行业热点新闻

新能源汽车下乡活动开启,16款车型入围。7月15日,工信部办公厅、农业农村部办公厅、商务部办公厅发布关于开展新能源汽车下乡活动的通知,活动时间为2020年7月-2020年12月。活动期间地方政府将发布有关政策,参与汽车企业将发布活动车型和优惠措施。通知显示,参与此次新能源汽车下乡活动的车企包括北汽新能源、长城汽车、上汽通用五菱、长安新能源、奇瑞新能源、江淮汽车、比亚迪汽车、东风汽车、一汽奔腾及合众新能源等十家,共计16款车型。

6月户用装机数据公布,光伏项目767.5MW再创新高。7月15日,国家能源局公布6月户用装机数据,经国家可再生能源信息管理中心梳理统计,2020年6月新纳入国家财政补贴规模户用光伏项目总装机容量为767.5MW。截至2020年6月底,全国累计纳入2020年国家财政补贴规模户用光伏项目装机容量为2.04GW。

2

投资策略及重点推荐

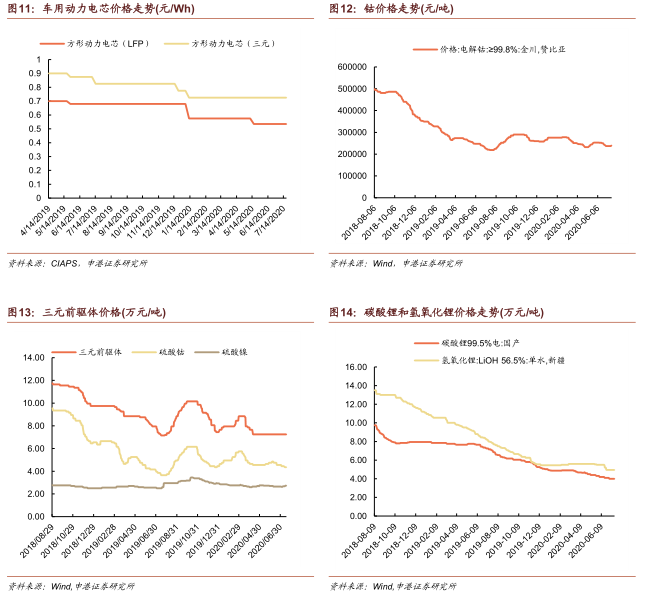

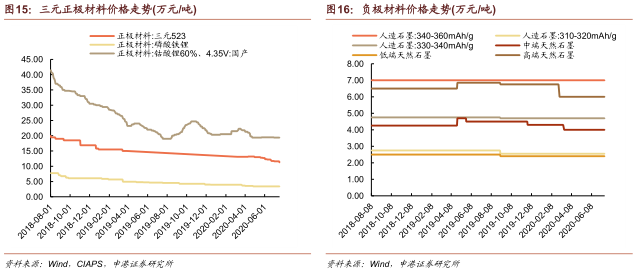

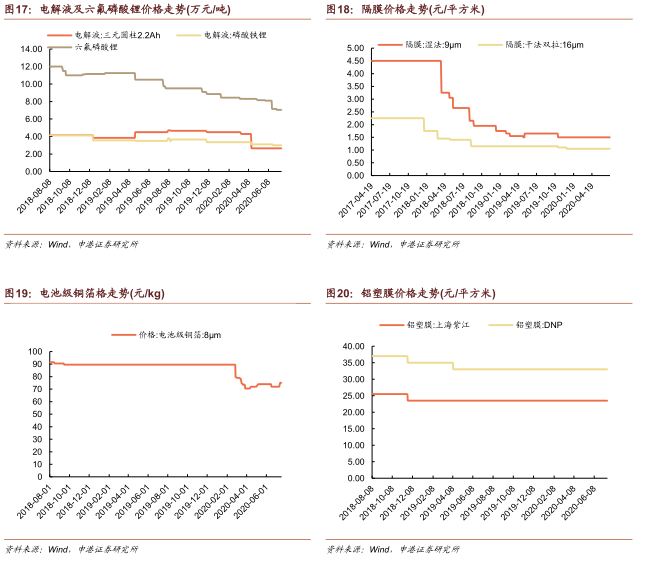

新能源车:6月新能源车销量10.4万台,环比显著改善(+27.3%),由于去年同期受补贴退坡预期影响处于需求高点,同比依然下行(-31.6%)。新能源车补贴将延长至2022年底,2020~2022年补贴标准分别在上一年基础上退坡10%、20%、30%,30万元以上电动车将不给予补贴发放。多部门联合多家国内新能源车企展开新能源车下乡活动,将推动中低端新能源车市场扩张。疫情期间经济下行压力大,新基建成为拉动经济的重要推手,其中充电桩作为新基建重要一环,在2020年政府工作报告中被提及,将迎来投资加速,预计2020年全年将完成充电桩行业投资100亿元左右。本周锂电池价格保持稳定,上游原材料价格出现波动:电解钴(+0.34%),四氧化三钴(+0.12%),硫酸钴(-2.25%),硫酸镍(+1.88%),铜箔(+4.17%),其余原材料价格保持不变。正极材料、电解液以及负极材料、隔膜材料价格均保持稳定。我们看好高能量密度、三元高镍化及锂电全球化趋势,推荐关注宁德时代、当升科技、璞泰来、恩捷股份、欣旺达。

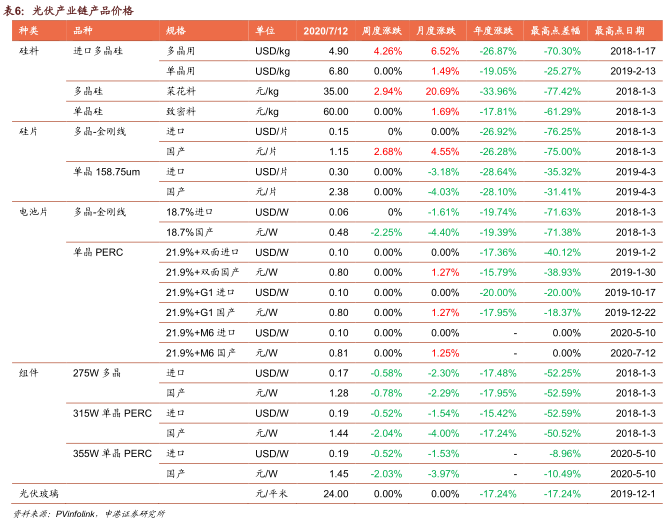

光伏:2020年政策落地加快,发展路径清晰,竞价项目落地,总规模26GW超预期,将拉动Q3内需。受疫情影响导致的项目开工率降低、海外需求低迷正在恢复,各环节产品价格出现小幅回弹。本周光伏产业链材料价格有所波动,硅料、硅片价格上升,电池片、组件价格有所下降。硅料价格部分上涨幅度较大:多晶用进口多晶硅(+4.26%),多晶硅菜花料(+2.94%)。硅片价格部分上涨:国产多晶硅金刚线(+2.68%)。电池片价格部分下滑:国产多晶金刚线18.7% (-2.25%)。组件价格全面下滑:进口275W多晶(-0.58%),国产275W多晶(-0.78%),进口315W单晶PERC(-0.52%),国产315W单晶PERC(-2.04%),进口355W单晶PERC(-0.52%),国产355W单晶PERC(-2.03%)。我们看好疫情结束后行业集中度提高、龙头企业抗风险能力凸显的行业趋势,推荐单晶硅料和PERC电池片龙头通威股份、单晶硅片龙头隆基股份。

风电:2020年1~6月风电发电量2177亿kWh,同比增长6.8%,增速同比回落0.2 pct。风电红色预警全面解除,新疆、甘肃大批存量项目释放,内需强劲,预计2020年风电装机有望突破30GW。国家发布支持新时代西部大开发指导意见,加强可再生能源开发利用,风电、光伏将迎来新的发展机遇。我们看好风机制造商龙头金风科技、风塔龙头天顺风能、风机叶片龙头中材科技。

电网投资:国网经历领导更换,对于特高压的重视程度不断提升,特高压将成为电网投资重要方向,计划2020年特高压投资1811亿,确保年内建成“3交1直”工程。丰海-通海江苏沿海超高压输电工程获批,可提高海上风电送出能力约640万千瓦,将提升江苏省新能源消纳能力。电网投资逆周期属性已被市场重视,2020年逆周期操作将是稳步经济的重要推手,电力投资具备发展空间。国家电网开始对2405条重要输电线路进行大巡检,总长超过了20.9万公里,包括21条特高压输电线路的年度检修。我们看好电网自动化龙头国电南瑞、电网信息化龙头国网信通。

核电:全国目前投入商业运行的核电机组共计47台,装机容量4875万kW;在建的核电机组共计13台;筹备中的核电机组共计15台,装机容量1660万kW。2020年装机达到5103万kW。2020Q1,中国广核运营管理的核电机组总发电量约为437.44亿kWh,较去年同期增长6.25%。总上网电量约为409.77亿kWh,较去年同期增长5.86%;中国核电累计商运发电量315.42亿kWh,同比增长1.07%;上网电量291.86亿kWh,同比增长0.46。我国在第四代核能系统——液态金属冷却快堆革新型动力转换技术领域取得重大突破。我们看好产业链龙头企业中国核电、久立特材、应流股份。

电力供需:2020年1-6月,全社会用电量累计33544亿kWh,同比下降1.29%,增速比上年同期回落6.52pct。2019年非化石能源发电量快速增长,其中火电(+1.9%)、风电(+7%)、水电(+4.8%)、光伏(+13.3%)、核电(+18.3%)。需求侧稳定增长,供给侧呈现清洁高效化趋势,我们看好固定成本为主、边际成本几乎为零的核电、风电运营企业,推荐中国核电、福能股份。

配额制:2019年5月15日,国家能源局正式发布《关于建立健全可再生能源电力消纳保障机制的通知》,配额制文件终于落地。我们认为风电和光伏发电企业将因配额制推进获得利好,因为:1、配额制实施将由绿证交易分担补贴,新能源企业现金流将改善;2、明确各省配额指标,未完成需缴纳配额补偿金,从制度上保证新能源消纳。

储能:发改委正式明确新基建范畴,受此利好,充电桩“地补”政策密集出台,预计今年全年完成投资约100亿元,新增公共桩20万台,新增私人桩超过40万台,新增公共充电站4.8万座。中国的电化学储能能力达到170万千瓦,预计未来几年储能市场将继续稳步增长。我们看好废旧电池回收行业龙头格林美。

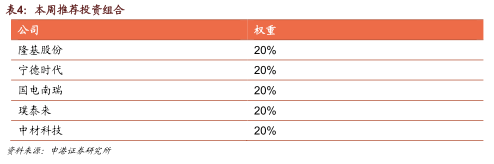

我们本周推荐投资组合如下:

3

市场回顾

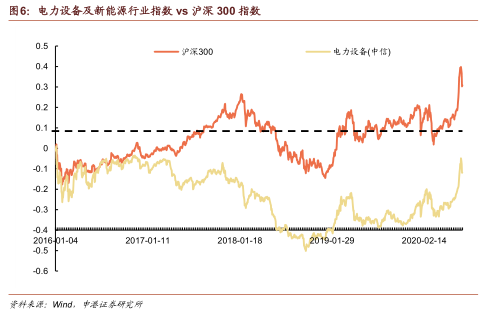

截止7月17日收盘,该周电力设备及新能源板块下跌3.28%,沪深300指数下跌4.39%,电力设备及新能源行业相对沪深300指数领先1.1pct。

从板块排名来看,与其他板块相比,电力设备及新能源行业本周跌幅为3.28%,在中信30个板块中位列第14位,总体表现位于中游。

从估值来看,电力设备及新能源行业整体近期小幅波动,当前53.92水平,处于历史中位。

从子板块方面来看,锂电池板块下跌5.92%,风电板块下跌3.58%,核电板块下跌2.93%,输变电设备板块下跌2.37%,太阳能板块下跌1.77%,储能板块下跌1.15%,配电设备板块下跌1.13%。

股价涨幅前五名分别为精达股份、合康新能、麦格米特、爱康科技、双一科技。

股价跌幅前五名分别为容百科技、英杰电气、晶盛机电、蓝海华腾、创元科技。

4

行业数据

4.1锂电池产业链材料价格数据

4.2 光伏产业链材料价格数据

5

电力供需

5.1 全社会用电量

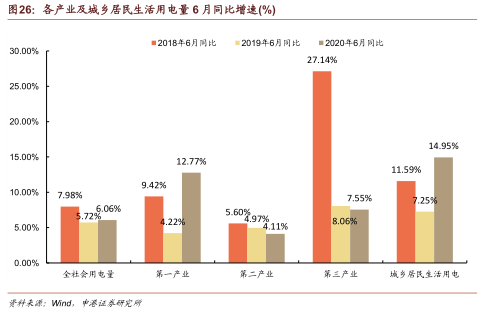

2020年1-6月,全社会用电量累计33544亿kWh,同比下降1.29%,增速比上年同期回落6.52 pct。从各产业及城乡居民生活用电量来看:

第一产业用电量373亿kWh,同比增长8.38%,增速同比提高21.65 pct。

第二产业用电量22463亿kWh,同比下降2.74%,增速同比回落6.09 pct。

第三产业用电量5353亿kWh,同比下降3.53%,增速同比回落15.06 pct。

城乡居民生活用电量5354亿kWh,同比增长7.28%,增速同比回落1.9 pct。

6月份,全国全社会用电量6350亿kWh,同比增加6.06%,增速比上年同期提高0.34pct。从各产业及城乡居民生活用电量来看:

第一产业用电量76亿kWh,同比增长12.77%,增速同比提高8.55pct。

第二产业用电量4412亿kWh,同比增长4.11%,增速同比回落0.86pct。

第三产业用电量1037亿kWh,同比增长7.55%,增速同比回落0.51pct。

城乡居民生活用电量825亿kWh,同比增长14.95%,增速同比提高7.69pct。

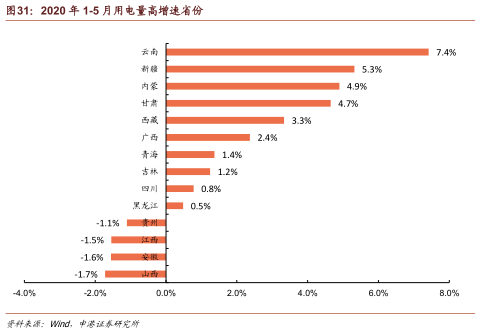

分省份看,2020年1-5月,大部分省份全社会用电量负增长。其中,全社会用电量增速高于全国平均水平(-2.03%)的省份有17个,增速前三的省份是云南(7.4%),新疆(5.3%),内蒙(4.9%)。

5.2 可再生能源发电

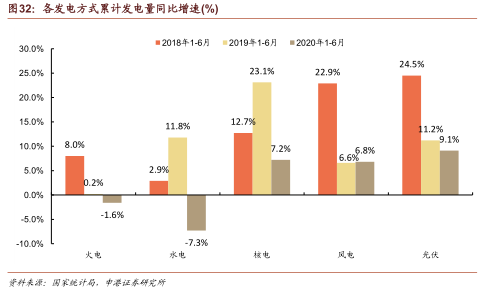

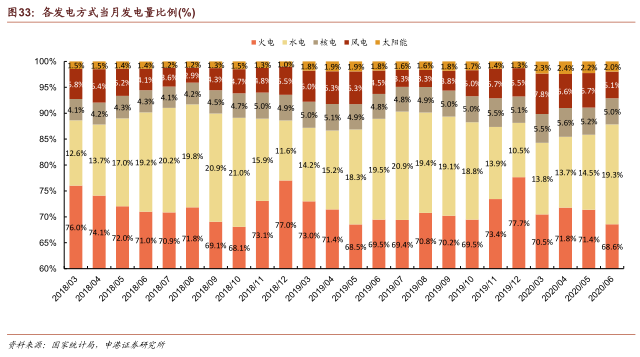

2020年1-6月,全国发电量33645亿kWh,同比降低1.4%,增速比上年同期回落4.7 pct。从各种发电方式发电量来看:

火电发电量24343亿kWh,同比降低1.6%,增速同比回落1.8 pct。

水电发电量4769亿kWh,同比降低7.3%,增速同比回落 19.1 pct。

核电发电量1716亿kWh,同比增长7.2%,增速同比回落 15.9 pct。

风电发电量2117亿kWh,同比增长6.8%,增速同比回落0.2 pct。

光伏发电量700亿kWh,同比增长9.1%,增速同比回落2.1 pct。

5.3 发电利用小时数

从发电利用小时数来看,2020年1-5月全国发电设备累计平均利用小时1423.2小时,比上年同期下降52.2小时。

全国光伏设备平均利用小时为550小时,比上年同期增加18小时。

全国并网风电设备平均利用小时为958小时,比上年同期降低20小时。

全国水电设备平均利用小时为1138小时,比上年同期降低162小时。

全国火电设备平均利用小时为1602小时,比上年同期降低126小时。

全国核电设备平均利用小时为2868小时,比上年同期增加29小时。

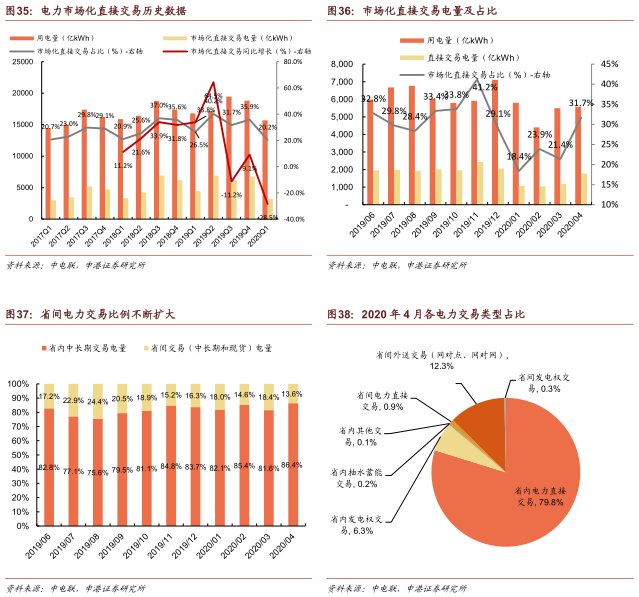

5.4 市场化电量交易

2020年4月全社会用电量5572亿kWh,全国各电力交易中心组织开展的各类交易电量(含发电权交易电量)合计为2190.5亿kWh,市场交易电量占全社会用电量比重(即全社会用电量市场化率)为39.31%。

其中,省内中长期交易电量1892.9亿kWh,省间交易(中长期和现货)电量为297.6亿kWh,省内和省间交易电量占各电力交易中心组织交易总电量比例分别为86.4%、13.6%。

2020年1-4月,全社会用电量累计15698亿kWh,同比降低6.53%。全国各电力交易中心组织开展的各类交易电量(含发电权交易电量)合计为6457亿kWh,市场交易电量占全社会用电量比重(即全社会用电量市场化率)为30.36%。

其中,省内市场交易电量合计5414亿kWh,占全国市场交易电量的84.1%,省间(含跨区)市场交易电量合计1026亿kWh,占全国市场交易电量的15.9%。

2020年1-4月,电力市场中长期电力直接交易电量占全社会用电量比重排序前三名:云南(65.6%)、内蒙古蒙西地区(51.0%)、山西(49.7%)。

中长期电力直接交易电量规模排序前三名:江苏829亿kWh、广东677亿kWh和蒙西499亿kWh。

外受电市场交易电量排序前三名:山东32亿kWh、重庆6亿kWh、和宁夏5亿kWh。

5.5 可再生能源消纳

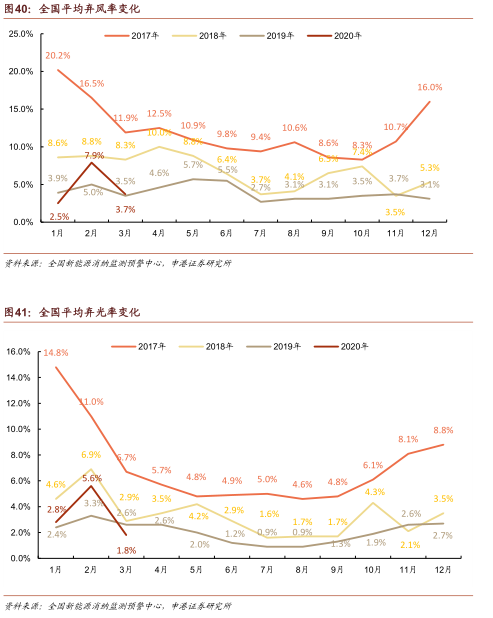

作为新能源消纳的主体,电网起到了决定性的作用。根据国家电网的承诺,2020年将努力将弃风弃光控制在5%以内。能源局印发的《清洁能源消纳行动计划(2018-2020年)》,要求2020年弃风率低于5%,弃光率始终低于5%。

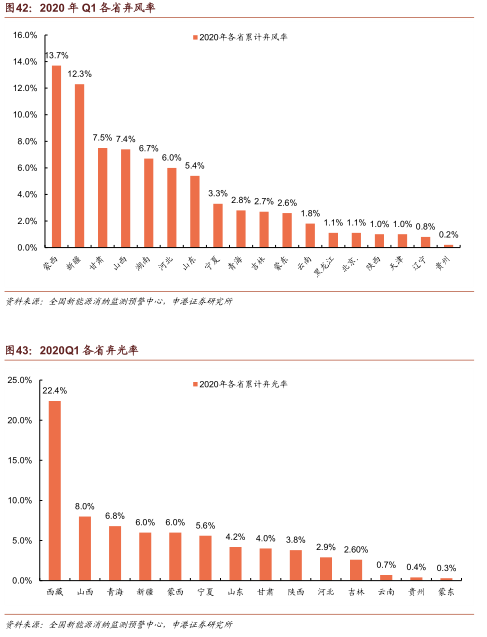

受疫情影响,当前弃风弃光率有所上升,但在可控范围内。2020Q1全国弃风率4.7%,同比上升0.6pct,弃光率3.4%,同比上升0.6pct。2019年全年,全国弃风率4%,同比下降3pct;弃光率降至2%,同比下降1pct。

虽然整体新能源消纳状况正在改善,但地区间差异仍然非常明显,最直观的体现即风电投资预警监测结果。监测结果较差的地区新增风电投资被停止,直接影响新能源装机规模的进一步扩大。

2020Q1,全国弃风率前三的省份分布是内蒙古蒙西地区(13.7%),新疆(12.3%),甘肃(7.5%)。弃光率前三的省份分布是西藏(22.4%),山西(8%),青海(6.8%)。

图片新闻

最新活动更多

-

即日-6.20立即申报>> 维科杯·OFweek 第十一届太阳能光伏行业年度评选

-

企业参编征集立即参编>> 零碳智造·工商业光储发展蓝皮书

-

限时申报立即申报>> 0Fweek 2025工商业光伏/储能行业榜单

-

7月30日免费参会>> OFweek 2025光伏储能工业应用场景专场研讨会

-

7月30日免费参会>> OFweek 2025工商业光储招商会及耗能企业需求对接会

-

7.30-8.1预约参观>> 2025WAIE-光伏储能应用大会暨展览会

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论