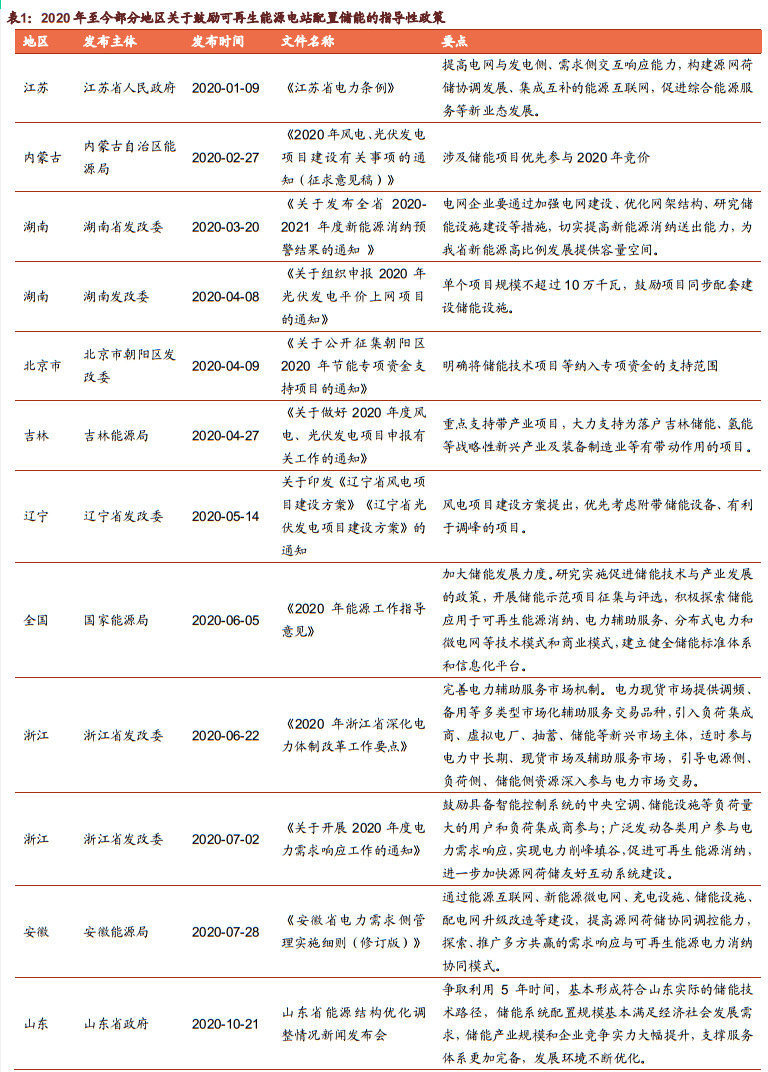

储能参与电力辅助服务市场呈现出标准化、规模化的趋势

每周一谈:政策推动储能行业进入规模化发展阶段

电力辅助服务市场是电力体制改革的重要组成部分。主要运行机制是,并网发电机组、可调节负荷或电储能装置,按照电网调峰需求,平滑、稳定调整机组出力或改变机组运行状态或调节负荷。

电力辅助服务市场可极大推进可再生能源消纳、提高电网灵活性,利好可再生能源发展。自2018年5月宁夏电力辅助服务市场进入试运行以来,甘肃、新疆、西北区域、青海和陕西电力辅助服务市场建设工作相继开展。2020年12月28日,南方区域调频辅助服务市场启动试运行,调频辅助服务市场从原来的广东全省和广西部分水电厂扩展到广东、广西、海南三省(区),这也是全国首个进入试运行的区域调频市场,标志着“十四五”电力辅助服务创新发展正在展开。

近年来各地政策纷纷支持将储能纳入电力辅助服务市场。2020年5月19日,国家能源局发布《关于建立健全清洁能源消纳长效机制的指导意见(征求意见稿)》,为达到以下三点目标,均提出鼓励电池储能建设与参与:1)加快形成有利于清洁能源消纳的电力市场机制;2)全面提升电力系统调节能力;3)着力推动清洁能源消纳模式创新。

储能参与电力辅助服务市场呈现出标准化、规模化的趋势。

标准化:电力辅助服务市场方兴未艾,仍处于探索建设阶段,近年来各地陆续出台多项政策,从参与主体、装机规模、电池功率、技术参数等多方面逐渐完善可再生能源电站配置储能的标准规范,推动市场健康有序发展。

规模化:从政策内容上来看,正在经历从鼓励建立可再生能源配套储能试点工程,到新建光伏、风电项目要求批量化配置储能的转变。2020年至今,湖南、山东、宁夏等多省市发布强制性或建议性可再生能源电站配置储能的政策,新建光伏风电项目配置储能的比例大多位于10~20%,配置储能时长一般要求2小时以上。

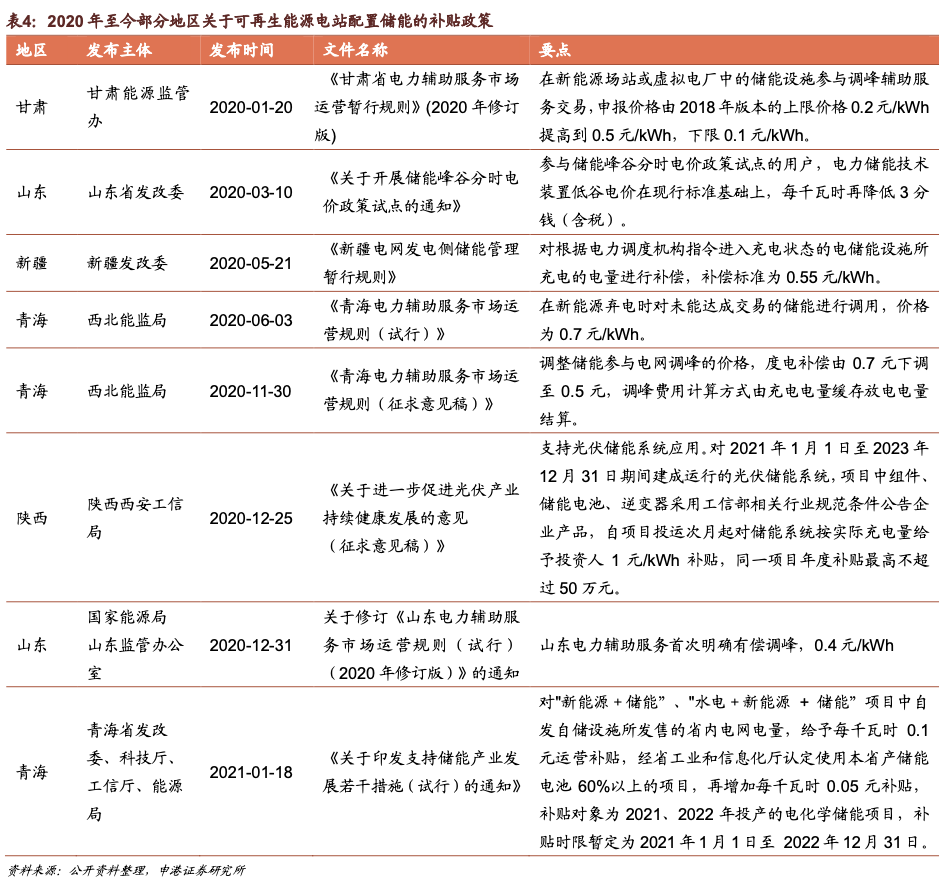

除强制性要求可再生能源电站项目配置储能外,多地对电网侧和用户侧储能实行补贴政策,补贴类型涉及固定投资、运营以及自主研发等多方面,多种方式推动储能渗透率提升。

“十四五”期间,可再生能源的装机规模扩大对电网将带来更大冲击,也在推动电力体制改革进程不断加快,储能参与电力辅助服务市场,不仅有利于形成更加灵活的电网调峰机制,同时也可更大限度地发挥储能的经济性效应。在全国及各地方的政策支持下,储能行业将和新能源发电一起,朝着标准化、规模化的方向快速发展。

投资摘要

1

市场回顾

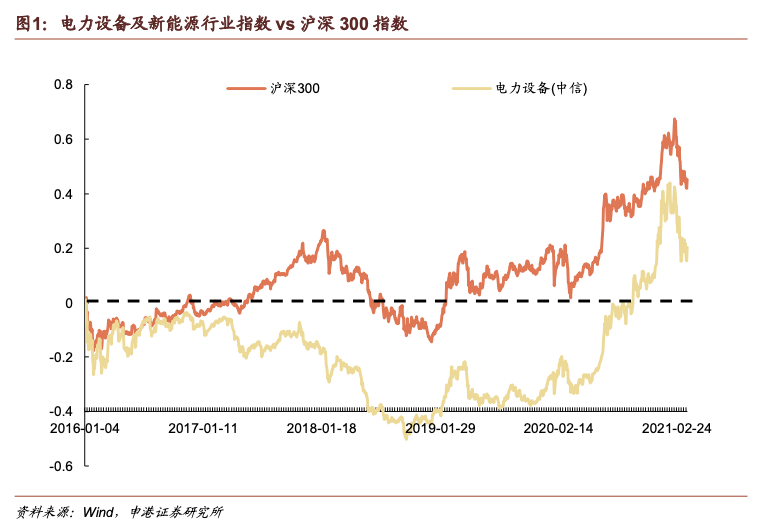

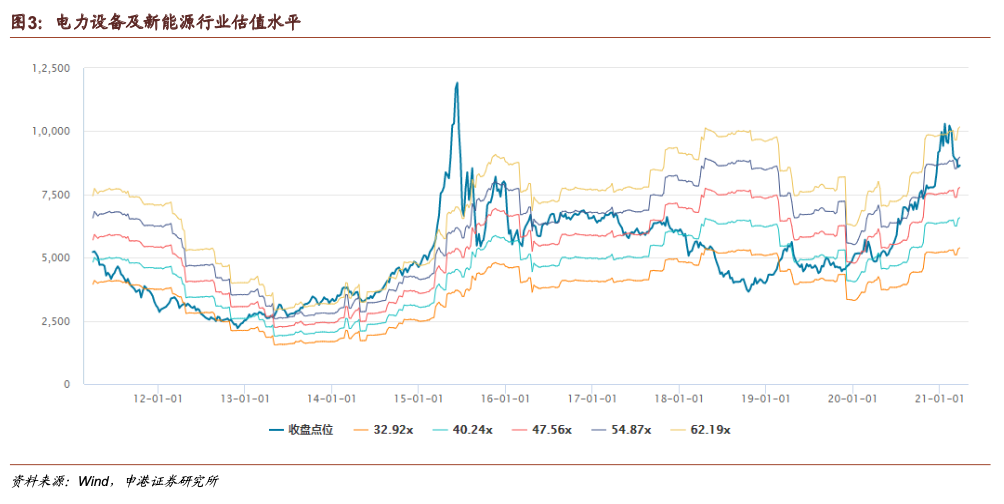

截止3月26日收盘,本周电力设备及新能源板块上涨0.61%,相对沪深300指数上涨0.62 pct,电力设备行业涨幅在中信30个板块中位列第16位,位于中游。从估值来看,当前行业整体52.8倍水平,仍处于历史高位。

子板块涨跌幅:储能(-2.08%),锂电池(-1.96%),核电(-0.45%),输变电设备(+0.73%),配电设备(+1.24%),太阳能(+1.3%),风电(+3.78%)。

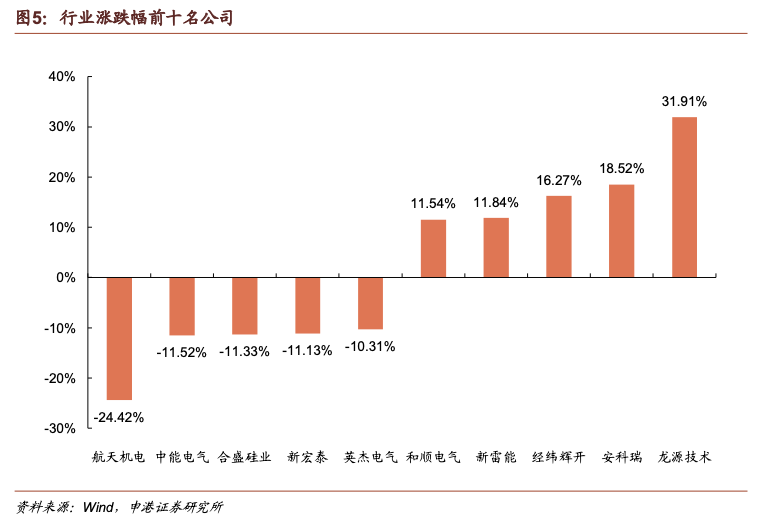

股价涨幅前五名:龙源技术、安科瑞、经纬辉开、新雷能、和顺电气。

股价跌幅前五名:航天机电、中能电气、合盛硅业、新宏泰、英杰电气。

2

行业热点

新能源车:工信部发布拟撤销免征购置税新能源车目录名单。

风电光伏:1-2月新增风电装机3.57GW,同比+261%,光伏3.25GW,同比+204%。

3

投资策略

新能源车:国务院印发《新能源汽车产业发展规划(2021-2035年)》,推动新能源汽车产业向好发展。本周锂电池价格稳定,原材料方面钴系价格回落,锂系继续上涨:硫酸钴(-6.3%),,四氧化三钴(-2%),电解钴(-4.8%),钴粉(-3.2%),碳酸锂(+3.3%),氢氧化锂(+3.3%),三元前驱体523(-4.03%);四大材料中,正极材料NCM523(-2.4%),钴酸锂(-9.6%),三元圆柱电解液(+10.6%),负极材料、隔膜价格均保持稳定。看好高能量密度、三元高镍化及锂电全球化趋势,推荐关注宁德时代、当升科技、璞泰来、恩捷股份、欣旺达。

光伏:工信部等六部门组织开展第二批智能光伏试点示范工作,加快构建清洁低碳、安全高效能源体系。本周硅料价格继续上涨:菜花料(+4.76%)、致密料(+2.56%),硅片、电池片基本稳定;组件价格上涨(+1~1.3)%;光伏玻璃价格稳定。看好疫情结束后行业集中度提高、龙头企业抗风险能力凸显的行业趋势,推荐单晶硅料和PERC电池片龙头通威股份、单晶硅片龙头隆基股份。

风电:全国1-2月新增并网风电装机357万千瓦。在新时代西部大开发政策支持下,风电、光伏将迎来新的发展机遇。看好风机制造商龙头金风科技、风塔龙头天顺风能、风机叶片龙头中材科技。

电网投资:特高压将成为电网投资重要方向,电网投资逆周期属性已被市场重视,发展空间极大。我们看好电网自动化龙头国电南瑞、电网信息化龙头国网信通。

储能:国网发布构建新型电力系统六项重要举措,“十四五”投资抽水蓄能1000亿元,推动储能领域快速发展。我们看好废旧电池回收行业龙头格林美,户用储能龙头派能科技。

4

投资组合

隆基股份,宁德时代,国电南瑞,璞泰来,中材科技各20%。

5

风险提示

新能源汽车销量不及预期;新能源发电装机不及预期;材料价格下跌超预期;核电项目审批不达预期。

报告正文

1

行业热点新闻

工信部发布拟撤销免征购置税新能源车目录名单。3月23日,工信部公布了关于拟撤销《享受车船税减免优惠的节约能源 使用新能源汽车车型目录》和《免征车辆购置税的新能源汽车车型目录》车型名单。除了比亚迪e5、比亚迪e6、比亚迪秦Pro、北汽EU300、北汽EX400等车型在列外,理想ONE LXA6500SHEVM1也在名单中。

全国1-2月新增并网风电装机3.57GW,同比增长261%,新增光伏装机3.25GW,同比增长204%。3月19日,国家能源局发布1-2月份全国电力工业统计数据。截至2月底,全国累计风电并网装机容量28456万千瓦。1-2月全国新增并网风电装机357万千瓦,较去年同比增加258万千瓦。太阳能新增装机325万千瓦,与去年同期相比增加了218万千瓦。

国务院:大力发展新能源、制定2030年前碳排放达峰行动方案。日前,国务院发布关于落实《政府工作报告》重点工作分工的意见。意见提出,扎实做好碳达峰、碳中和各项工作,制定2030年前碳排放达峰行动方案。优化产业结构和能源结构。推动煤炭清洁高效利用,大力发展新能源,在确保安全的前提下积极有序发展核电。扩大环境保护、节能节水等企业所得税优惠目录范围,促进新型节能环保技术、装备和产品研发应用,培育壮大节能环保产业,推动资源节约高效利用。加快建设全国用能权、碳排放权交易市场,完善能源消费双控制度。提升生态系统碳汇能力。以实际行动为全球应对气候变化作出应有贡献。

2

投资策略及重点推荐

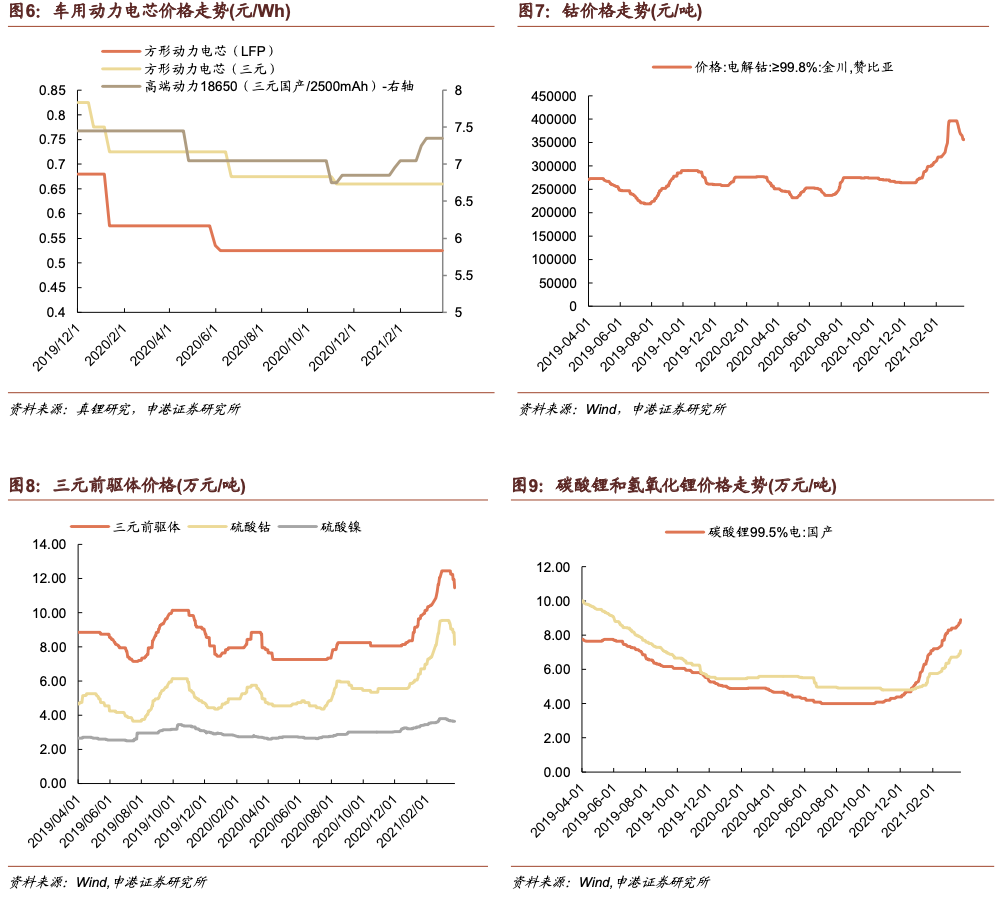

新能源车:1)2021年2月销量11万辆,同比增长584.7%。2)国务院印发《新能源汽车产业发展规划(2021-2035年)》,其中提到2025年EV乘用车新车平均电耗降至12kWh/百公里,新能源汽车新车市占率达到20%左右,引导新能源汽车产业有序发展。3)明确2021年补贴方案,与2020年4月发布的退坡标准要求一致,在2020年基础上退坡20%,城市公交、道路客运、出租(含网约车)以及物流等车辆退坡10%。本周锂电池产业链价格变化情况:锂电池价格保持稳定;上游原材料价格中,钴系原材料价格回落,锂系原材料继续上涨:硫酸钴(-6.32%),硫酸镍(-0.81%),四氧化三钴(-1.98%),电解钴(-4.82%),钴粉(-3.22%~-2.85%),碳酸锂(+1.07%~+3.32%),氢氧化锂(+3.28%),三元前驱体523价格下跌(-4.03%);四大材料中,正极材料NCM523价格下跌(-2.42%),钴酸锂价格下跌(-9.55%),三元圆柱电解液价格上涨(+10.59%),负极材料、隔膜价格均保持稳定。我们看好高能量密度、三元高镍化及锂电全球化趋势,推荐关注宁德时代、当升科技、璞泰来、恩捷股份、欣旺达。

光伏:1)2020年光伏装机48.2GW,同比增长60%,创历史新高,远超市场预期。2)硅料价格持续上涨,压力向下游传导,产业链各环节观望情绪明显。3)光伏玻璃头部厂商价格开始下调,全年供给依然结构性紧张。本周光伏产业链价格有涨有跌,硅料全线继续涨价:国产菜花料价格上涨(+4.76%)、致密料价格上涨(+2.56%),进口多晶用价格上涨(+3.75%)、单晶用价格上涨(+6.16%);硅片:单晶硅片价格稳定,多晶-金刚线价格上涨(+9.15%~10 %);电池片方面多晶-金刚线价格上涨(+5%~5.62%),国产单晶PERC电池片价格稳定,进口单晶PERC价格普遍小幅下跌,G1进口价格下跌(-0.78%),M6进口价格下跌(-0.85%),M10进口价格下跌(-0.81%),M12进口价格下跌(-0.8%);组件价格小幅上涨:进口325/395W单晶PERC价格上涨(+0.98%),国产325/395W单晶PERC价格上涨(+1.27%),进口355/425W单晶PERC价格上涨(+0.46%),国产355/425W单晶PERC价格上涨(+1.21%),进口182单面单晶PERC价格上涨(+1.32%),国产182单面单晶PERC价格上涨(+1.19%),进口210单面单晶PERC价格上涨(+1.32%),国产210单面单晶PERC价格上涨(+1.19%);光伏玻璃价格保持稳定。我们看好疫情结束后行业集中度提高、龙头企业抗风险能力凸显的行业趋势,推荐单晶硅料和PERC电池片龙头通威股份、单晶硅片龙头隆基股份。

风电:全国1-2月新增并网风电装机357万千瓦。2021年第五批可再生能源发电补贴项目清单公布,集中式风电项目数量为44个,核准/备案容量3283.9MW 。2020年风电装机71.6GW,同比增长178%,远超市场预期。2020年风电发电量4146亿kWh,同比增长10.5%,增速同比提升3.5pct。风电红色预警全面解除,新疆、甘肃大批存量项目释放,内需强劲。国家发布支持新时代西部大开发指导意见,加强可再生能源开发利用,风电、光伏将迎来新的发展机遇。我们看好风机制造商龙头金风科技、风塔龙头天顺风能、风机叶片龙头中材科技。

电网投资:国网经历领导更换,对于特高压的重视程度不断提升,特高压将成为电网投资重要方向。此外,我国首次在高海拔地区成功实施750千伏输电线路带电作业。电网投资逆周期属性已被市场重视,2020年逆周期操作是稳步经济的重要推手,电力投资具备发展空间。我们看好电网自动化龙头国电南瑞、电网信息化龙头国网信通。

核电:2020年核电发电量3663亿kWh,同比增长5.1%,增速同比回落 13.2pct,发电利用小时数为5521小时,比上年同期增加69小时。截至今年10月底,中国在运核电机组48台,总装机容量4988万千瓦;在建核电机组14台,总装机容量1553万千瓦。昌江核电二期和三澳核电一期获核准,两个项目有效总投资超过700亿元。2020年全球核能总发电量微涨。海外方面,波兰首台核电机组拟在2033年前投运,韩国拟在乌克兰建设APR-1400机组。中核田湾7、8号、徐大堡3、4号核电机组汽轮机合同签订,将分别于今年年底和明年中开工。我们看好产业链龙头企业中国核电、久立特材、应流股份。

电力供需:2021年1-2月,全社会用电量累计12588亿kWh,同比增长23.38%,增速比上年同期提高31.15 pct。2020年全社会用电量累计75110亿kWh,同比增长3.1%,增速比上年同期回落1.72 pct。2020年非化石能源发电量快速增长,其中风电(+10.5%)、光伏(+8.5%)、水电(+5.3%)、核电(+5.1%)、火电(+1.2%)。需求侧稳定增长,供给侧呈现清洁高效化趋势。我们看好固定成本为主、边际成本几乎为零的核电、风电运营企业,推荐中国核电、福能股份。

储能:国网发布构建新型电力系统六项重要举措,“十四五”投资抽水蓄能1000亿元。两会期间,多位代表委员建议将储能产业纳入能源发展“十四五”规划。发改委正式明确新基建范畴,受此利好,充电桩“地补”政策密集出台,预计今年全年完成投资约100亿元,新增公共桩20万台,新增私人桩超过40万台,新增公共充电站4.8万座。中国的电化学储能能力达到170万千瓦,预计未来几年储能市场将继续稳步增长。工信部公示了第五批《锂离子电池行业规范条件》企业名单,共有15家电池企业入选。我们看好废旧电池回收行业龙头格林美,户用储能龙头派能科技。

我们本周推荐投资组合如下:

3

市场回顾

截止3月26日收盘,本周电力设备及新能源板块上涨0.61%,沪深300指数上涨0.62%,电力设备及新能源行业相对沪深300指数落后0.01 pct。

从板块排名来看,与其他板块相比,电力设备及新能源行业本周涨幅为0.61%,在中信30个板块中位列第16位,总体表现位于中游。

从估值来看,电力设备及新能源行业近期高位回调,当前52.8水平,仍处于历史高位。

从子板块方面来看,太阳能板块下跌7.32%,锂电池板块下跌5.33%,核电板块下跌1.22%,储能板块下跌0.32%,输变电设备板块上涨1.89%,风电板块上涨1.92%,配电设备板块上涨2.19%。

股价涨幅前五名分别为龙源技术、安科瑞、经纬辉开、新雷能、和顺电气。

股价跌幅前五名分别为航天机电、中能电气、合盛硅业、新宏泰、英杰电气。

4

行业数据

4.1锂电池产业链材料价格数据

图片新闻

最新活动更多

-

即日-6.20立即申报>> 维科杯·OFweek 第十一届太阳能光伏行业年度评选

-

企业参编征集立即参编>> 零碳智造·工商业光储发展蓝皮书

-

限时申报立即申报>> 0Fweek 2025工商业光伏/储能行业榜单

-

7月30日免费参会>> OFweek 2025光伏储能工业应用场景专场研讨会

-

7月30日免费参会>> OFweek 2025工商业光储招商会及高耗能企业需求对接会

-

7.30-8.1预约参观>> 2025WAIE-光伏储能应用大会暨展览会

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论