2022年绿色电力行业研究报告

第三章 行业估值、定价机制和全球龙头企业

3.1 行业综合财务分析和估值方法

图 综合财务分析

资料来源:资产信息网 千际投行 iFinD

绿色电力行业估值方法可以选择市盈率估值法、PEG估值法、市净率估值法、市现率、P/S市销率估值法、EV企业价值法、EV/Sales市售率估值法、RNAV重估净资产估值法、EV/EBITDA估值法、DDM估值法、DCF现金流折现估值法、红利折现模型、股权自由现金流折现模型、无杠杆自由现金流折现模型、净资产价值法、经济增加值折现模型、调整现值法、NAV净资产价值估值法、账面价值法、清算价值法、成本重置法、实物期权、LTV/CAC(客户终身价值/客户获得成本)、P/GMV、P/C(customer)、梅特卡夫估值模型、PEV等。

图 主要上市公司估值对比

资料来源:资产信息网 千际投行 iFinD

3.2 行业发展和驱动因子

绿色电力受国家政策大力支持

根据国务院发布的《能源发展战略行动计划(2014-2020年)》,国家将加快构建清洁、高效、安全、可持续的现代能源体系,重点实施绿色低碳战略。逐步降低煤炭消费比重,提高绿电消费比重,形成与我国国情相适应、科学合理的能源消费结构,大幅减少能源消费排放,促进生态文明建设。

国家对于环保的重视进一步推动绿色电力发展

随着中国传统工业的高速发展,生态环境受到较大污染,当前中国依然存在较大的环保压力。中共十八大以来,以习近平同志为核心的党中央提出了“能源革命”的战略思想,为中国能源发展指明了方向,明确了目标。绿色电力使用可再生的自然资源发电,同时不排放任何污染物,因此其节能减排和环境保护效益明显。相较传统火电拥有节约能源、减排有害气体等显著优势,高度契合我国生态文明建设的精神,我国将继续大力推动能源结构转型。

全社会用电量增长推动电力下游需求

根据中电联预测,2020年在稳中求进工作总基调和国家宏观政策逆周期调节的大背景下,2020年全社会用电量将延续平稳增长,在没有大范围极端气温影响的情况下,预计2020年全国全社会用电量比2019年增长4%-5%。全社会用电量的增长将进一步带动绿色电力行业的发展。

技术持续进步、成本稳步下降

对于风力发电来讲,风电制造技术方面,伴随技术提升以及上游原材料价格的下降,风电机组销售价不断下降。近期受风电政策影响,出现暂时性价格上涨,但不影响风电机组价格下降的总体趋势。与此同时,随着风电运营水平提升,控制系统自动化程度不断加深,风电场运营的人力成本逐渐下降。目前智能监控系统除及时反馈问题给运营维护人员外,还可自动处理一些简单机组故障,从而提升了发电机组有效工作时间,使得风电度电成本逐渐下降。未来先进的智能化管理模式将进一步加强风电场的管理及运营效率,运营成本呈现逐年下降趋势,有效提升风电产业的盈利能力。

对于光伏发电来讲,我国光伏行业通过技术领跑者等发展模式加速技术成果向市场转化和推广,带动系统效率提升,电池技术创新能力大幅提升,创造了晶硅等新型电池技术转换效率的世界纪录,建立了具有国际竞争力的光伏发电全产业链,光伏组件产量连续多年全球总产量第一。

绿色发电享受国家多项税收优惠

中国在所得税、增值税等方面对开发、运营实施税收优惠。国家推行的针对绿电行业的税收优惠政策是在价格及费用分摊和财政支持制度基础上进一步扶持的经济激励政策,其作用效果最为直接和明显。

3.3 行业风险分析和风险管理

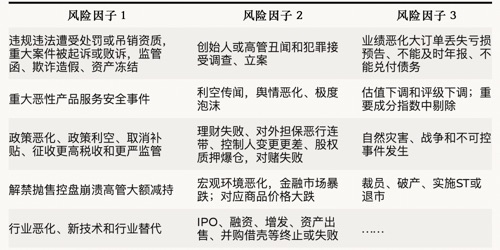

表 常见行业风险因子

资料来源:资产信息网 千际投行

(1)价格风险:部分省份实行绿电项目向下竞价,导致申报电价大幅低于基准燃煤价,降低投资收益率。比如今年3月23日上海市发改委公布三峡集团、上海绿能、中海油融风能源联合体为金山海风一期项目第一中标人,申报电价低至 0.302 元/kWh,远低于0.4155元/kWh 的上海市燃煤基准价。

(2)成本风险:大部分省份对新建绿电项目提出配置储能要求,导致建设成本上升。自2021年起,全国超过 23 个省份对于新建的光伏和风电项目都提出了相关配储能要求。

(3)装机风险:若未来风机及光伏设备降本进度不及预期乃至上涨,绿电行业投资收益将受到影响,整体装机量会不及规划预期。

(4)补贴发放风险:目前应收绿电补贴仍未完全解决,2022年累计已发放三批的可再生能源补贴(500/500/399亿元),头两批发放对象主要是五大电力央企,而存量未解决补贴规模仍有约3,000亿元左右。

3.4 中国企业重要参与者

中国主要企业有闽东电力、三峡水利、中闽能源、世茂能源、浙江新能、江苏新能等。

图 A股及港股主要公司

资料来源:资产信息网 千际投行 iFinD

(1)闽东电力[000993.SZ]:成立于1998年12月30日,由闽东老区水电开发总公司作为主发起人,合并全区各县市(除古田外)所属国有小水电企业设立,主营水电开发、电力生产与销售,于2000年7月在深圳证券交易所挂牌上市。第一大股东为宁德市国有资产投资经营有限公司,持有47.31%股份,第二大股东为福建省投资开发集团有限责任公司,持有14.58%股份。

(2)三峡水利[600116.SH]:起源于1929年成立的万县市电业公司。1994年,经四川省经济体制改革委批准,公司以定向募集方式改制成为股份有限公司,并于1997年在上海证券交易所成功上市,是重庆市首家电力上市公司。2020年,公司实施重大资产重组,完成重庆区域地方配售电企业整合,规模效益和协同发展优势初步彰显。公司控股股东为中国长江电力股份有限公司。

(3)中闽能源[600163.SH]:是福建省属大型国有独资企业福建省投资开发集团有限责任公司控股的国有上市公司,成立于1998年5月,股票代码SH600163,证券简称“中闽能源”,总股本1,902,996,143股,总资产113亿元。

3.5 全球重要竞争者

全球非中国主要企业有新纪元能源(NEE.N)、Iberdrola伊维尔德罗拉(IBE)、莱茵集团(RWE)等。

(1)新纪元能源(NEE.N):是北美最大的电力及能源基础设施之一,全球最大的新能源运营商。根据公司2021年9月投资者交流报告,公司装机规模52GW,储备风电和光伏发电项目合计约14GW。主要拥有FPL(Florida Power&Light Company)和NEER(NextEra Energy Resources)两大子公司。截至2021年8月末,公司市值达1647.7亿美元,成为全球市值最高公用事业公司。

(2)Iberdrola伊维尔德罗拉(IBE):公司成立至今已有170多年,致力于清洁能源发展超过20年,Iberdrola也是世界上最大的风电生产商和市值最大的电力公司之一。集团为数十个国家的近1亿人提供能源,资产超过1220亿欧元。主要经营可再生能源运营,智能电网运营,大规模储能和数字转型的投资,引领能源向可持续模式的转变,为客户提供能源电力等产品和服务。

(3)莱茵集团(RWE):成立于1898年,总部位于德国埃森。是德国第一大能源公司,德国第一大发电公司,德国第一大可再生能源公司,欧洲第三大可再生能源公司。也是英国重要的电力供应运营商。2018年RWE集团与E.NO集团重组完成,剥离旗下Innogy电网相关业务,吸收E.ON的可再生能源发电以及核电业务公司,聚焦发电运营,加速转型可再生能源。

图片新闻

最新活动更多

-

即日-6.20立即申报>> 维科杯·OFweek 第十一届太阳能光伏行业年度评选

-

企业参编征集立即参编>> 零碳智造·工商业光储发展蓝皮书

-

限时申报立即申报>> 0Fweek 2025工商业光伏/储能行业榜单

-

7月30日免费参会>> OFweek 2025光伏储能工业应用场景专场研讨会

-

7月30日免费参会>> OFweek 2025工商业光储招商会及耗能企业需求对接会

-

7.30-8.1预约参观>> 2025WAIE-光伏储能应用大会暨展览会

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论